1

名词解释

农业产品(农产品)是指种植业、养殖业、林业、牧业、水产业生产的各种植物、动物的初级产品。农业产品的征税范围包括:植物类(粮食、蔬菜、烟叶、茶叶、园艺植物、药用植物、油料植物、纤维植物、糖料植物、林业产品、其他植物);动物类(水产品、畜牧产品、动物皮张、动物毛绒、其他动物组织)。

政策依据:《 国家税务总局关于印发<农业产品征税范围注释>的通知》(财税字〔1995〕52号)

2

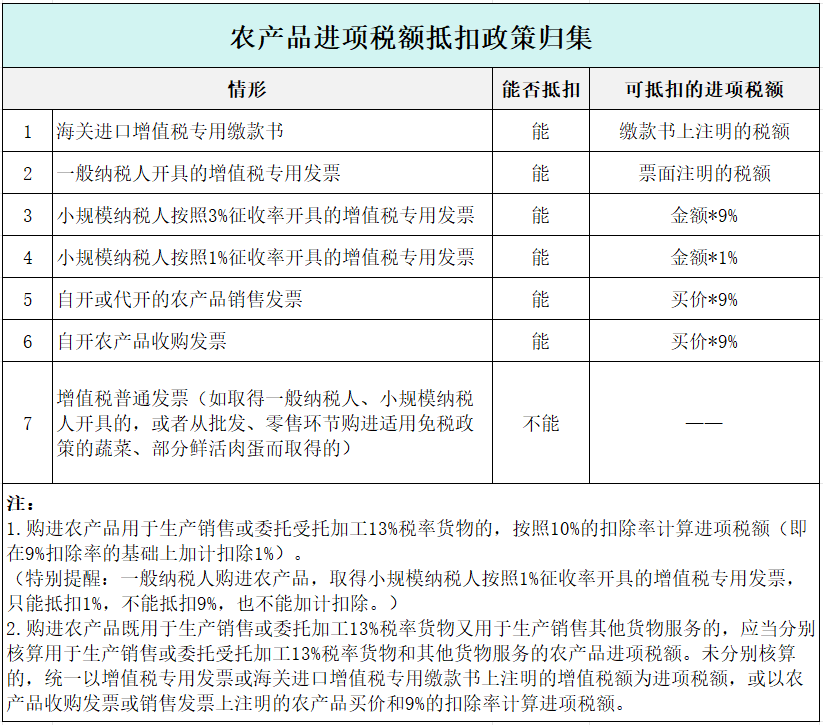

政策归集

(一)购进农产品用于生产销售或委托受托加工13%税率货物以外的情形,按下列规定抵扣进项税额:

1.取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的:以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额。

2.从按照简易计税方法缴纳增值税的小规模纳税人处取得其按照3%征收率开具的增值税专用发票的:以增值税专用发票上注明的金额和9%的扣除率计算进项税额。

(特别提醒:至2027年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,减按1%征收率征收增值税。一般纳税人购进农产品,取得小规模纳税人按照1%征收率开具的增值税专用发票,只能抵扣1%,不能抵扣9%。)

3.取得农产品销售发票的:以农产品销售发票上注明的农产品买价和9%的扣除率计算进项税额。

(销售发票,是指农业生产者销售自产农产品适用免征增值税政策而开具的普通发票。下同)

4.开具农产品收购发票的:以农产品收购发票上注明的农产品买价和9%的扣除率计算进项税额。

(二)购进农产品用于生产销售或委托受托加工13%税率货物,按下列规定抵扣进项税额:

1.取得一般纳税人开具的增值税专用发票或海关进口增值税专用缴款书的:

(1)购进农产品时:以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额;

(2)领用农产品时:再加计扣除1%的进项税额。

2.从按照简易计税方法缴纳增值税的小规模纳税人处取得其按照3%征收率开具的增值税专用发票的:

(1)购进农产品时:以增值税专用发票上注明的金额和9%的扣除率计算进项税额;

(2)领用农产品时:再加计扣除1%的进项税额。

(特别提醒:一般纳税人购进农产品,取得小规模纳税人按照1%征收率开具的增值税专用发票,只能抵扣1%,不能抵扣9%,也不能加计扣除。)

3.取得农产品销售发票的:

(1)购进农产品时:以农产品销售发票上注明的农产品买价和9%的扣除率计算进项税额;

(2)领用农产品时:再加计扣除1%的进项税额。

4.开具农产品收购发票的:

(1)购进农产品时:以农产品收购发票上注明的农产品买价和9%的扣除率计算进项税额;

(2)领用农产品时:再加计扣除1%的进项税额。

(三)购进农产品既用于生产销售或委托受托加工13%税率货物又用于生产销售其他货物服务的:

1.应当分别核算用于生产销售或委托受托加工13%税率货物和其他货物服务的农产品进项税额。

2.未分别核算的,统一以增值税专用发票或海关进口增值税专用缴款书上注明的增值税额为进项税额,或以农产品收购发票或销售发票上注明的农产品买价和9%的扣除率计算进项税额。

(四)重要事项提醒

1.纳税人从批发、零售环节购进适用免征增值税政策的蔬菜、部分鲜活肉蛋而取得的普通发票,不得作为计算抵扣进项税额的凭证。

2.从按照简易计税方法依照3%征收率计算缴纳增值税的小规模纳税人取得的增值税普通发票,不得作为计算抵扣进项税额的凭证。

3.纳入农产品增值税进项税额核定扣除试点范围的纳税人购进农产品,仍按照核定扣除管理办法规定计算进项税额。

4.下列项目的进项税额不得从销项税额中抵扣:

(1)用于简易计税方法计税项目、免征增值税项目、集体福利或者个人消费的购进货物、加工修理修配劳务、服务、无形资产和不动产。其中涉及的固定资产、无形资产、不动产,仅指专用于上述项目的固定资产、无形资产(不包括其他权益性无形资产)、不动产。纳税人的交际应酬消费属于个人消费。

(2)非正常损失的购进货物,以及相关的加工修理修配劳务和交通运输服务。

(3)非正常损失的在产品、产成品所耗用的购进货物(不包括固定资产)、加工修理修配劳务和交通运输服务。

(4)非正常损失的不动产,以及该不动产所耗用的购进货物、设计服务和建筑服务。

(5)非正常损失的不动产在建工程所耗用的购进货物、设计服务和建筑服务。

纳税人新建、改建、扩建、修缮、装饰不动产,均属于不动产在建工程。

(6)购进的贷款服务、餐饮服务、居民日常服务和娱乐服务。

(7)财政部和国家税务总局规定的其他情形。

非正常损失,是指因管理不善造成货物被盗、丢失、霉烂变质,以及因违反法律法规造成货物或者不动产被依法没收、销毁、拆除的情形。

3

案例分析

情形1

某苗木销售企业一般纳税人甲,从一般纳税人乙处购进苗木,取得乙企业开具的增值税专用发票,发票上注明的金额为100万元,税额为9万元。

那么,甲企业可凭增值税专用发票上注明的税额9万元抵扣进项税额。

情形2

某水果销售企业一般纳税人甲,从境外购进水果,关税完税价格为100万元,《海关进口增值税专用缴款书》上注明税额为9万元。

那么,甲企业可凭海关进口增值税专用缴款书上注明的税额9万元抵扣进项税额。

情形3

某花卉销售企业一般纳税人甲,从小规模纳税人乙处购进花卉。取得乙按照3%征收率开具的增值税专用发票,发票上注明的金额为100万元,税额为3万元。。

那么,甲企业可以凭增值税专用发票上注明的金额和9%的扣除率计算进项税额。可抵扣的进项税额为100万元*9%=9万元。

情形4

某花卉销售企业一般纳税人甲,从小规模纳税人乙处购进花卉。取得乙按照1%征收率开具的增值税专用发票,发票上注明的金额为100万元,税额为1万元。。

那么,甲企业可以凭增值税专用发票上注明税额1万元抵扣进项税额。

情形5

某苗木销售企业一般纳税人甲,从农业生产者乙处购进其自产的苗木,取得乙自开的农产品销售发票,买价为100万元。

那么,甲企业可凭农产品销售发票上注明的农产品买价和9%的扣除率计算进项税额。可抵扣的进项税额为100万元*9%=9万元。

情形6

某苗木销售企业一般纳税人甲,从个人乙处购进其行种植的苗木,甲企业开具了农产品收购发票,买价为100万元。

那么,甲企业可凭农产品收购发票上注明的农产品买价和9%的扣除率计算进项税额。可抵扣的进项税额为100万元*9%=9万元。

情形7

某一般纳税人甲,从批发市场购进免税的蔬菜、鸡蛋、肉等农产品,取得了增值税普通发票,发票上注明的金额为 100万元。

那么,甲企业可以抵扣的进项税额为0。

情形8

某果品罐头生产销售企业一般纳税人甲,从一般纳税人乙处购进水果,取得乙企业开具的增值税专用发票,发票上注明的金额为100万元,税额为9万元。

因一般纳税人生产销售果品罐头,适用税率为13%。故甲企业购进该批水果时,可凭增值税专用发票上注明的税额9万元抵扣进项税额;同时在生产领用时可再加计扣除1%的进项税额(100*1%=1万元),合计可抵扣进项税额10万元。

情形9

某果品罐头生产销售企业一般纳税人甲,从小规模纳税人乙处购进水果,取得乙企业开具的增值税专用发票,发票上注明的金额为100万元,税额为3万元。

因一般纳税人生产销售果品罐头,适用税率为13%。故甲企业购进该批水果时,可凭增值税专用发票上注明的金额和9%的扣除率计算进项税额(100*9%=9万元)。同时在生产领用时可再加计扣除1%的进项税额(100*1%=1万元),合计可抵扣进项税额10万元。

情形10

某果品罐头生产销售企业一般纳税人甲,从小规模纳税人乙处购进水果,取得乙企业开具的增值税专用发票,发票上注明的金额为100万元,税额为1万元。

一般纳税人购进农产品,取得小规模纳税人按照1%征收率开具的增值税专用发票,只能抵扣1%,不能抵扣9%,也不能加计扣除。因此,可抵扣的进项税额为1万元。

情形11

某果品罐头生产销售企业一般纳税人甲,生产罐头的同时也从事水果的销售业务。从小规模纳税人乙处购进水果,取得乙自行开具的增值税专用发票,发票上注明的金额为100万元,税额为3万元。甲未分别核算罐头生产销售和水果直接销售对应的进项税额。

因一般纳税人生产销售果品罐头,适用税率为13%,而销售水果的适用税率为9%,该两项业务对应的增值税未分别核算,故甲企业购进该批水果时,仅可凭增值税专用发票上注明的税额3万元抵扣进项税额,同时,不可享受加计扣除1%的优惠。

4

报表填写

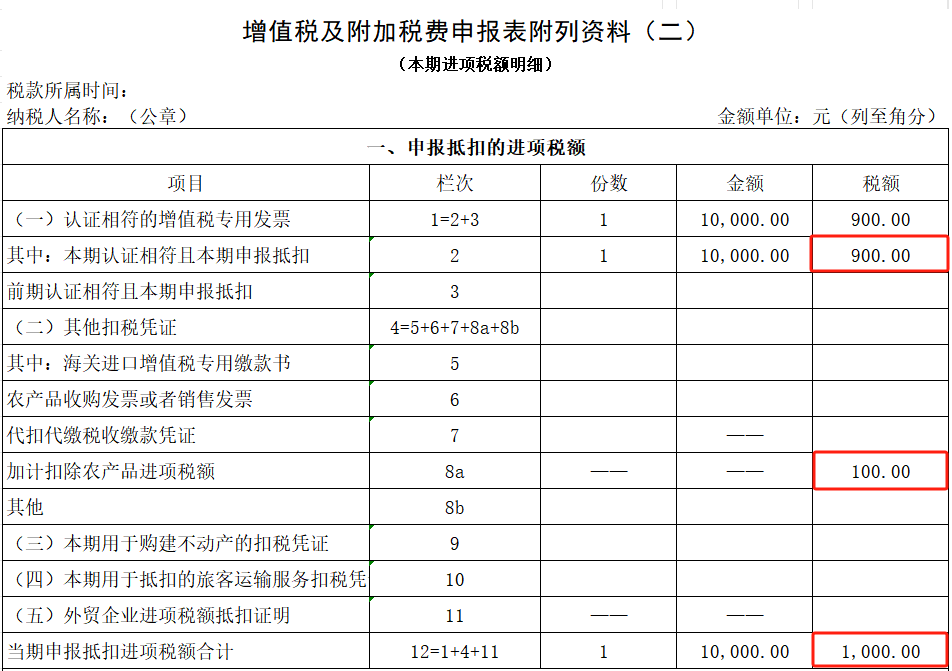

1.某一般纳税人企业甲,2024年3月从小规模纳税人乙处购进牛尾用于生产洗净毛(13%税率),取得乙自行开具的增值税专用发票,票面金额10000元,征收率3%,税额300元,价税合计10300元,当月全部生产领用出库。(假设甲企业已在申报期内对该张发票进行了进项税额抵扣的勾选确认。)

解析:

1.甲企业购进牛尾时,可凭乙企业开具的增值税专用发票上注明的金额和9%的扣除率计算抵扣进项税额。

可抵扣的进项税额=10000*9%=900(元)。

2.因用于生产销售13%税率货物,可在生产领用时加计扣除1%的进项税。

可加计扣除的进项税额=10000*1%=100(元)。

合计可申报抵扣的进项税额=900+100=1000(元)。

增值税及附加税费申报表附列资料(二)填报如下:

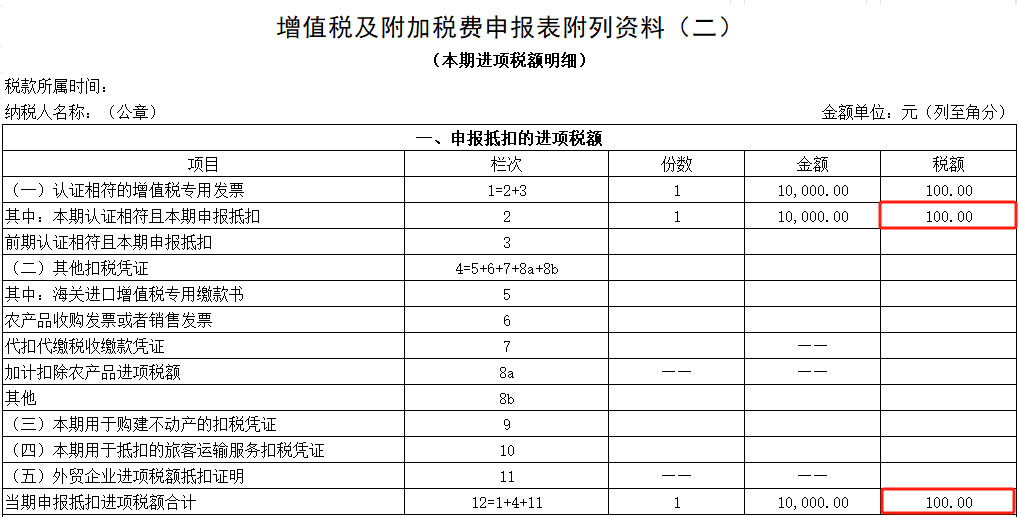

2.某一般纳税人企业丙,2024年3月从小规模纳税人丁处购进牛尾用于生产洗净毛(13%税率),取得乙自行开具的增值税专用发票,票面金额10000元,征收率1%,税额100元,价税合计10100元,当月全部生产领用出库。(假设丙企业已在申报期内对该张发票进行了进项税额抵扣的勾选确认。)

解析:

一般纳税人购进农产品,取得小规模纳税人按照1%征收率开具的增值税专用发票,只能抵扣1%,不能抵扣9%,也不能加计扣除。因此,可抵扣的进项税额为100元。

增值税及附加税费申报表附列资料(二)填报如下:

来源:湖南税务